Группа стратегического консультирования в сфере недвижимости PWC провела исследование по гостиничным операторам России.

Долгое время на гостиничном рынке России бытовало мнение о лидерстве иностранных операторов, как по числу отелей, так и по объему номерного фонда. В то же время, согласно результатам проведенного исследования PwC, в настоящее время количество сетевых гостиниц под управлением российских операторов превышает число отелей под международными брендами в 1,5 раза – 310 против 201. При этом объемы номерных фондов отечественных и иностранных операторов равны – по 43 тыс. номеров для каждой группы. В ходе сравнения ключевых игроков на рынке, выяснилось, что Топ-5 международных операторов формируют 80% международного номерного фонда и 78% гостиниц от общего числа международных отелей. Концентрация Топ-5 российских сетей значительно ниже – доля 5 крупнейших игроков по номерному фонду и количеству гостиниц составляет 54% и 27% соответственно. Примечательно, что средний сетевой отель под управлением международного оператора в 2,5 раза больше российского – 178 номеров против 71.

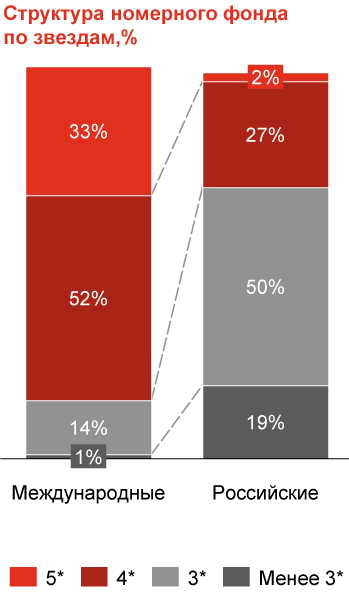

Международные и российские операторы конкурируют за клиента в разных ценовых сегментах в схожих локациях. Это вызвано фокусом на разную ценовую категорию – 69% номерного фонда российских операторов формируют гостиницы 3-х и менее звезд, в то время как 85% международного фонда располагается в отелях 4-х и более звезд. Наиболее популярными городами по присутствию сетевых гостиничных операторов остаются Москва, Санкт-Петербург и Сочи. Анна Данченок, руководитель группы стратегического консультирования в секторе недвижимости PwC.

В среднесрочной перспективе, в случае реализации всех заявленных проектов до 2021 года, номерной фонд международных отелей превысит отечественный на 3–5%. При этом наиболее конкурентным останется именно средний ценовой сегмент, подстегиваемый ростом внутреннего туризма на уровне 5–7% (за последние три года). Таким образом, российские операторы, работающие преимущественно в демократичном сегменте, будут вынуждены принять вызов международных брендов на «своем» поле и усилить экспансию для сохранения рыночной доли.

Российские сети имеют значительно больший региональный охват по сравнению с международными операторами – 104 города против 42. Это объясняется более гибкими требованиями российских сетей к формату объекта и размеру номерного фонда и, как следствие, низким размером инвестиций, а также расположением отелей, которые впоследствии были ребрендированы. Олег Малышев, партнер, руководитель практики оказания консалтинговых услуг компаниям сектора недвижимости.

Российские операторы – лидеры по количеству отелей при схожем объёме номерного фонда.

Международные операторы развивают свои сети при помощи традиционных средств размещения – гостиниц и апарт-отелей. В свою очередь, в управлении российских операторов находятся как классические отели, так и менее популярные форматы: санатории, пансионаты, бюджетные мини-отели, хостелы и другие. Кроме того, международные операторы имеют несколько брендов в портфеле, в зависимости от сегмента и категории гостиниц, в то время как российские операторы, как правило, развивают только один бренд. Андрей Тонконогов, директор в отделе оценки и корпоративных финансов PwC.

61% рыночного предложения гостиниц составляют российские сети (315 отелей). 43 тысячи номеров находятся под управлением как российских, так и международных операторов.

Согласно результатам проведенного анализа, на начало 2019 года в России насчитывается 511 гостиниц, находящихся под управлением сетевых операторов, с совокупным номерным фондом на уровне 86,7 тыс. номеров. На момент анализа в России функционировали 35 отечественных и 22 международных сетевых оператора. В исследование включались гостиничные сети, в портфеле которых насчитывается два и более объекта, при этом номерной фонд одного из них составляет не менее 50 номеров. Несмотря на соответствие объема номерных фондов, российские сети лидируют по количеству отелей:

Отечественные сети имеют больший географический охват, что сопряжено с более низкими барьерами входа в регионы.

В настоящее время объекты под управлением сетевых операторов располагаются в 119 населенных пунктах России (их них российские операторы представлены в 104 населенных пунктах, международные – в 42). Отечественные сети имеют больший региональный охват, поскольку развиваются как в крупных городах-миллионниках, так и в небольших населенных пунктах с населением не более 5 тыс. человек (например, отели сети «Мир Гостиниц»).

Более широкий охват российских сетей может быть объясним низкими барьерами входа в регионы, историческими традициями, менее строгими требованиями к обустройству и меньшим номерным фондом, требующим меньшего объема инвестиций. Более 70% отелей международных операторов открываются в развитых городах с населением не менее 500 тыс. чел. или наиболее популярных туристических локациях. В то же время, на фоне развития внутреннего туризма в России, наблюдается смещение фокуса в пользу городов с населением 300–500 тыс. чел. (Mercure в Благовещенске, Hilton Garden Inn в Рязани, Holiday Inn в Ставрополе). В ближайшие три года международные операторы планируют открытия лишь в пяти городах с населением менее 100 тыс. чел. – Железноводске, Зеленоградске, Геленджике, Светлогорске и Переславле-Залесском.

Международные и российские операторы конкурируют за клиентов в разных ценовых сегментах в схожих локациях.

На текущий момент 45% существующего предложения сетевых отелей сформированы гостиницами Москвы, Санкт-Петербурга и Сочи. За ними со значительным отрывом следуют Воронеж (3,5%), Краснодар (3%) и другие города. Наибольшие доли по номерному фонду распределяются между Москвой (25%), Санкт-Петербургом (14,5%), Сочи (18%), Екатеринбургом (2,5%) и Нижним Новгородом (2%).

Структура портфелей отечественных и международных операторов по категориям имеет неравномерное распределение. Это объясняется работой в разных ценовых сегментах.

Российские гостиничные операторы представлены в более демократичных сегментах – 69% номерного фонда составляют гостиницы 3-х и менее звезд. Международные сети в большей степени представлены в категориях высокого ценового сегмента – 85% номерного фонда располагаются в гостиницах 4-х и более звезд. Наиболее конкурентными субрынками являются гостиницы категории 3–4-х звезд.

Предложение трехзвездочных отелей в большей степени формируется российскими сетями – 50% против 14% у международных сетей. Обратная ситуация наблюдается для отелей категории 4 звезды – отечественные сети уступают международным на 25 п. п. Смещенность структуры российских операторов в пользу демократичных сегментов объясняется большой долей сравнительно старого или реконструируемого фонда, а также высокими барьерами входа на рынки высококлассных объектов.

Рынок международных сетевых отелей является более концентрированным по сравнению с российским.

В настоящее время на российском рынке представлено 22 международных гостиничных оператора.

К 2023 г. на рынок планируют выйти еще минимум три оператора, работающих в верхнем ценовом сегменте, – Jumeirah Group, Mandarin Oriental Hotel Group и TASIGO.

Пять гостиничных операторов формируют 80% рыночного номерного фонда и 78% гостиниц – Accor Hotels, Radisson Hotel Group, Marriott International, IHG, Hilton Worldwide. Accor Hotels выступает лидером по количеству гостиниц в России. В активе оператора находятся 47 отелей на 8 274 номеров. Второе место по количеству гостиниц занимает лидер предыдущих лет – Radisson Hotel Group. В управлении Radisson HG находится 36 гостиниц (с рыночной долей в 17%) на 9 896 номеров. Radisson HG характеризуется наибольшей рыночной долей по номерному фонду – 23%. Замыкает тройку лидеров Marriott International. На начало 2019 года в портфеле американского оператора функционировало 27 гостиниц с общим номерным фондов в количестве 6 072 шт.

На российском рынке представлено 35 отечественных гостиничных операторов. В отличие от международных операторов, концентрация российских сетей более низкая.

Топ-5 гостиничных операторов формируют 54% рыночного номерного фонда и 27% от общего количества гостиниц. Наибольший объем номерного фонда принадлежит сети «Бархатные Сезоны» – 7 412 номеров, что соответствует 17% от общего предложения. Далее следуют Azimut Hotels (12%) и «ГОСТ Отель Менеджмент» (9%). Лидирующим оператором по количеству гостиниц является Azimut Hotels, возобновивший активную региональную экспансию в 2017 году.

На сегодняшний день Azimut Hotels управляет 28 гостиницами, что составляет 9% от общего числа российских сетевых гостиниц. Второе место занимает «ГОСТ Отель Менеджмент» (27 гостиниц – 9%), третье – Amaks Hotels&Resorts (19 гостиниц – 6%). На остальные 30 сетей приходится 73% общего числа отелей и 46% общего номерного фонда (в т. ч. «Славянка», Cosmos Group, Hotel Marton и другие).

Международные отели оперируют во всех ценовых сегментах, в то время как российские – только в среднем.

В данный момент 13 гостиничных сетей (8 международных и 5 российских) представлено в среднем ценовом сегменте, что делает его наиболее конкурентным. Учитывая ожидаемое увеличение иностранного номерного фонда к 2021 г. с одновременным ростом внутреннего туризма на уровне 5‒7%*, мы ожидаем усиление конкуренции в среднем ценовом сегменте.